[3]NISA制度が変わるの?今から始めるべき、それとも来年まで待つべき?今だから聞きたい「お金」のはなし

国が推進するNISA、来年から制度が変わるって聞いたけど、どう変わるの?

今から始めるべき、それとも来年まで待つべき?

若いうちから知っておきたい、お金の基本について、くらしサポート代表の木村隆紀さまにお話を伺いました。

NISAとは?

NISAとは正式名を「少額投資非課税制度」と呼ばれていて英国のISA(Individual Savings Account)という制度を参考に日本(Nippon)の「N」を入れてNISAとなります。

口座は1人1口座のみ持つことができます。

既に証券口座を持っていても、その年にまだ非課税投資を行っていなければ、口座開設金融機関の変更ができます。

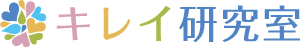

このNISAには年間の投資限度額、非課税保有期間、非課税口座として持てる上限額が決められています。

また、一括で購入する一般形と積立型という2種類があります。

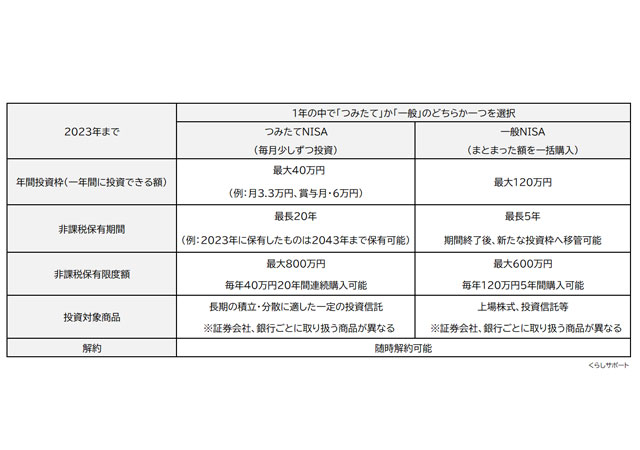

ただこのNISA制度はちょうど端境期を迎えつつあり、2024年から制度が変更になり優遇制度が拡大されます。

新しい制度は何がどう変わるのでしょうか?

表にまとめた方が分かりやすいと思いますので下記ご参照ください。

2024年からは以下の通り変更されます。

メリットばかりではない!NISA制度のデメリット

このような利益が出た時には税金の優遇があるNISAですが、デメリットもあります。

[1]お金が必要で購入した銘柄で売却する時に損失が出る可能性がある

[2]他の銘柄との損失と利益と相殺できない(「損益通算」と呼びます)。

[1]は先ほどお伝えした、元本保証の商品ではないので上がる時もあれば下がる時もあるため、損失が出る場合があります。

[2]は少し分かりやすいように(配当を考えず)簡単にして例を挙げて説明します。

NISA制度を使わないで銘柄Aと銘柄Bを持っているとします。

仮に1年の中で銘柄Aに100万円利益が出て、銘柄Bに90万円損失が出るとします。

この場合、銘柄Aに100万円の利益に対して源泉徴収(約20%)が発生することになり、20万円の税金が徴収されます。

この時の利益、損失、税金は以下の通りとなります。

銘柄Aの100万円の利益x源泉徴収(約20%)=20万円・・・手取り利益80万円

銘柄B 90万円の損失

実際の収支も 80万円の利益 + 90万円の損失 = 10万円の損失+税金支払い20万円

しかしが、確定申告すれば、

銘柄Aの100万円の利益 ― 銘柄Bの90万円の損失=10万円の利益

10万円の利益x源泉徴収(20%)=2万円・・・手取り利益8万円+税金支払い2万円

となり銘柄Aの売買時の自動的に徴収された源泉徴収の20万円から還付されます。

しかしNISA制度ではこのような損失と利益の合算(損益通算)はできません。

どこで口座を持つべき?NISA制度の業者の選び方

NISAは大手証券会社、ネット証券、銀行等で取り扱っています。

証券会社、銀行毎に取り扱っている取扱い銘柄はさまざまです。

どこで口座を開設するのか迷っていたら、自分のおこないたい投資のスタイルなどから考えて、以下をチェックしてみるといいでしょう。

・その証券会社で取り扱える銘柄数

・100円程度少額から積み立て可否

・口座管理手数料の有無

・外国株の有無

などを比較してみましょう。

欲しい銘柄がある方は、それを取り扱っている証券会社、銀行から口座を作るというのも良いでしょう。

また、手続きが簡易なので、今開設している銀行口座や証券口座に相談するのもおすすめです。

今回はNISAについてお話ししました。

次回は、iDeCoについてお話ししたいと思います。

[執筆者]

木村 隆紀(きむら たかのり)

シニア・経営者向けファイナンシャルプランナー(FP)

屋号は「くらしサポート」。

人々が充実した人生を送れるコンセプト「未来志(史)」を提唱し、複眼を持ち中立客観性の高い視点から「お金」、「モチベーション」、「食」を通じ人生に伴走するサポートをしております。

主な事業はくらしとお金の相談(iDeCo・NISA等)、ライフプラン作成、終活、相続、事業継承支援。

産業カウンセラー取得実績があり、企業の人事採用面接や、製品企画や営業、世界34か国訪問経験もあり。

介護と育児を契機に独立。

趣味はスポーツ観戦と将棋観戦、ボードゲーム、ときどき料理。人々の応援時にアドレナリンが出てきます。

エコノミストの取材を受けました。

「未来志(史)」づくりで充実のシニアライフ